Всю свою активную жизнь, я запускал собственные проекты, помогал другим, иногда выступал в роли венчурного инвестора – именно это и заложило основу моего благосостояния и позволило создать и развить несколько действующих в настоящее время компаний. Соотношение успешных попыток (показавших выручку выше расходов) к общему числу примерно 6 к 20 (30%). В настоящее время я остался только в 2 из 6 компаний, и именно на них я и хочу сосредоточить своё внимание, что и заставляет отказаться от рассмотрения новых проектов в пользу формирования инвестиционного портфеля не требующего большого количества времени. На первый взгляд может показаться что упомянутые выше 6 из 20 слишком высокий результат, но это обусловлено исключительно моей методикой определения успешности, например, я посчитал за успех даже выход на самоокупаемость, плюс ко всему, большинство из проектов это совсем маленькие бизнесы сервисного типа, простые для старта и заточенные под конкретных клиентов. Наверное, даже половину этих проектов неправильно называть словом бизнес.

В отличии от моих начинаний в различных бизнесах и проектах, мой опыт инвестирования и торговли на биржах ценных бумаг и даже Forex был не таким удачным. Я начал в далеком 2006 и давая определенные прогнозы относительно стоимости золота и индекса RTSI и совершая соответствующие сделки, я сумел получить свою первую прибыль. Но радость победы была не долгой: совершив ряд серьезных ошибок в 2008, стоивших мне 100% портфеля, я не думал что когда-нибудь вернусь к инвестициям и торговле на бирже. Особенно в трудно было поверить в своё возвращение несколько лет спустя, увидев как друзья теряли все свои сбережения на уже успокоившихся рынках. Но я остаюсь убежденным в том, что управление личными деньгами это обязательный навык каждого, особенно когда рынки стали более чем доступными, ведь теперь даже 100$ стало достаточно для начала инвестирования. Признаюсь, что моё возвращение фактически уже состоялось на рубеже 2017-2018, когда мы с партнёрами успели получить кучу адреналина и немного убытков совершая биржевые сделки с криптовалютами.

В настоящее время я выбрал для себя среднесрочную стратегию с разумной склонностью к риску и ставлю перед собой задачу формирования соответствующего портфеля. Мой private equity проект называется Golden Hen и за первый год существования с 28.08.2019 по 31.12.2019 даже успел продемонстрировать доходность 8,19%, но это было чистое везение на малых числах. В этом году, к сожалению, пока не могу похвастаться таким уровнем доходности, более того, намерен полностью реструктурировать портфель, преобразовав его в набор инвестиционных инструментов, не требующих внимания чаще чем раз в квартал. Именно для этого я и решил пройти учебный курс Сергея Спирина «Инвестиционный портфель 2020 — Часть 1. Структура портфеля или Стратегия» по рекомендации Виктора Насочевского в facebook.

Анонс

В 1-й части вебинара мы познакомимся с принципами портфельных инвестиций и научимся определять структуру инвестиционного портфеля, подходящего конкретному инвестору.

Принципы портфельных инвестиций, в основе которых лежат идеи нобелевского лауреата Гарри Марковица, широко применяются в США и Европе с 80-х – 90-х годов прошлого века и известны под общим термином «Asset Allocation».

Эти подходы предлагают своим клиентам крупнейшие инвестиционные компании мира – Vanguard, Fidelity, Goldman Sachs, J.P. Morgan, Merrill Lynch, T. Rowe Price, Oppenheimer Funds, Pioneer и многие другие. Их пропагандирует на своем официальном сайте американский регулятор – SEC – Комиссия по Ценным Бумагам и Биржам США. Эти подходы являются фактическим стандартом для деятельности западных инвестиционных консультантов. Портфельные инвестиции широко известны на Западе, в интернете можно масса информации на английском языке.

Однако у нас эти идеи сейчас практически неизвестны. За исключением нескольких книжек, изданных мизерным тиражом, найти информацию об этих подходах на русском языке будет затруднительно. Российские инвестиционные компании не спешат предлагать идеи портфельного инвестирования своим клиентам. Почему? Им это не выгодно, поскольку в этом случае они заработают на вас меньше комиссий. Им гораздо выгоднее, чтобы вы занимались активными биржевыми спекуляциями и проигрывали деньги, платя комиссии брокерам. Им гораздо интереснее, чтобы вы отдавали деньги в доверительное управление и активно управляемые ПИФы с огромными по мировым меркам издержками.

Этот учебный курс можно было бы также назвать «Asset Allocation по-русски». Термин, пока не слишком популярный у нас, иногда переводят как «распределение активов», иногда как «формирование портфеля». За ним скрываются принципы формирования структуры персонального инвестиционного портфеля и грамотного управления им.

Программа учебного курса

«Инвестиционный портфель 2020 — Часть 1. Структура портфеля или Стратегия»Занятие 1.1. «Доходность и риск»

- Доходность инвестиций в цифрах и на графиках.

- Историческая доходность различных инструментов.

- Фондовые индексы.

- Риск. Виды рисков.

- Рыночный риск. Волатильность.

- Среднеквадратичное отклонение как мера оценки рыночного риска.

- Исторические показатели риска для зарубежных и российских инвестиций.

- Риск и прибыль.

- Правильное восприятие рисков.

Занятие 1.2. «Управление риском»

- Риск и срок инвестирования.

- Поведение портфелей из акций и облигаций в долгосрочной перспективе.

- Диверсификация.

- Риск и прибыль диверсифицированного портфеля.

- Корреляция. Исторические значения корреляции инвестиционных инструментов.

- Проблемы диверсификации.

- Оптимальное количество групп активов в портфеле.

- Ребалансировка портфеля.

- Период и сроки ребалансировки.

- Способы ребалансировки

Занятие 1.3. «Структура портфеля»

- Идеальный портфель. Проблемы воплощения идей Марковица в реальной жизни.

- Простейшие портфели. Распределение активов.

- Пропорции активов в портфеле – как сформировать портфель грамотно?

- Примеры портфелей от ведущих инвестиционных компаний мира.

- Персональный портфель.

- Инвестиционный темперамент. Тест на определение инвестиционного темперамента.

- Инвестиционные цели и ресурсы.

- Группы активов для включения в портфель. Денежные средства, облигации и акции.

Занятие 1.4. «Детализация портфеля»

- Основы фундаментального анализа для портфельного инвестора.

- Детализированные индексы.

- Акции крупных и малых компаний.

- Акции роста и акции стоимости.

- Облигации vs. депозиты – особенности российского рынка.

- Рыночные циклы и их учет при портфельных инвестициях.

- Драгоценные металлы как антикризисные активы.

- Особенности текущего момента.

Занятие 1.5. «Портфельные стратегии»

- Важность регулярных инвестиций.

- Валютная и страновая диверсификация.

- Краткий обзор способов инвестирования в зарубежные инструменты.

- Мониторинг и оценка результатов портфеля.

- Изменения в распределении активов.

- Главные правила портфельного инвестора.

- Ответы на вопросы.

- Литература и полезные ресурсы в Интернете.

* * *

Автор и ведущий – Сергей Спирин

Инвестор, предприниматель, основатель проектов finwebinar.ru и assetallocation.ru, автор и ведущий семинаров, вебинаров, многочисленных статей в СМИ. Стаж в финансовой сфере — с 1994 года.

Занятие 1.1. «Доходность и риск»

За исключением технических неполадок, имевших место в самом начале, первое занятие получилось весьма удачным.

Вот важнейшие из моих заметок:

Total Return – индексы полной доходности, реинвестируют дивиденды в дополнительные акции

На отрезке более 10 лет они существенно выше по доходности простых индексов.

Расчёт доходности долгосрочных инвестиций всегда считается в сложных процентах

Rср. среднегодовая доходность всегда измеряется в сложных процентах.

A0 – начальная стоимость актива.

An – стоимость актива по итогам n лет.

Неправильно считать арифметически.

An = A0 + (R*n)

И, соответственно, неправильно считать.

Rср = (An - A0)/n

Необходимо считать следующим образом

An = A0*(1 + R)n

А среднюю доходность соответственно

Rср = n sqrt (An/A0) - 1 = (An/A0)1/n-1

Excel = СТЕПЕНЬ (An/A0;1/n) - 1

Долгосрочный график роста акций нагляднее на логарифмической шкале

Линейная шкала, часто может вводить в заблуждение. Это наглядно видно на графике индекса RTSI.

Линейная шкала

Логарифмическая шкала

Очевидно, что на логарифмической шкале гораздо более наглядно видна значимость падения на 90% в 1998 году, по сравнению с падением 70% в 2008.

Реальная доходность это доходность относительно уровня инфляции

Номинальная доходность рассчитывается без поправки на инфляцию. Инфляция различается для разных стран и валют.

Реальная доходность за год = (1 + Номинальная доходность за год) / (1 + Инфляция) — 1

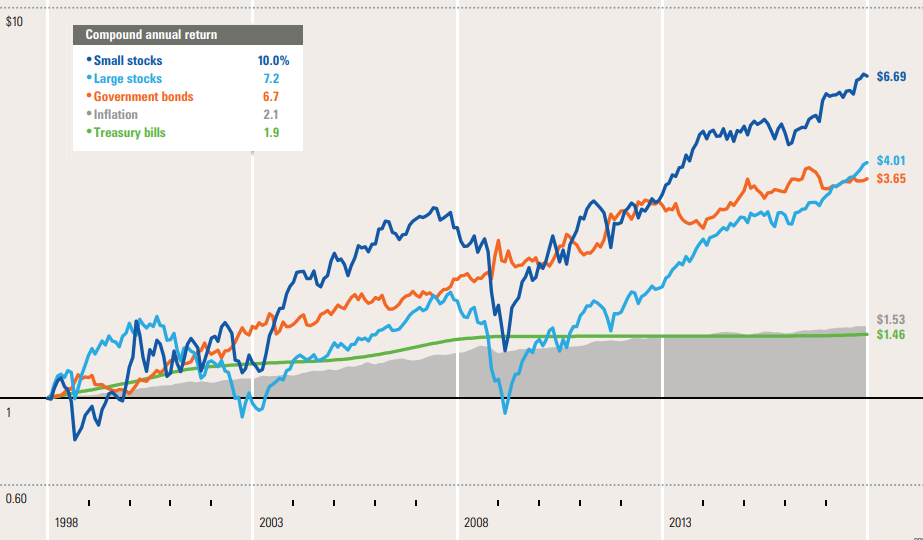

Например, средняя доходность в США с 1926 по 2013.

Rср акций до инфляции 10,1%

Rср реальная акций 6,9%

Rср облигаций до инфляции 5,8%

Rср реальная облигаций 2,4%

Rср векселей до инфляции 3,8%

Rср реальная векселей 0,4%

Чтобы иметь доход выше инфляции надо идти на разумные риски и этими рисками разумно управлять.

Самые частые ошибки совершаются на основании неправильной выборки

- ошибки недавности не учитывая полной исторической картины,

- ошибки местности не учитывая глобальных данных,

- ошибки доступности из памяти учитывая только то, что запомнилось,

- ошибки выжившего не учитывая данные о погибших.

Рост стоимости USD/RUR ниже уровня инфляции в горизонте 20 лет

Срочные депозиты, приобретение валюты USD/EUR с 2000 по 2020 показали доходность ниже уровня инфляции.

Индекс МосБиржи, ПИФ Добрыня Никитич, Жильё в Москве, Золото, Серебро, гособлигации RGBITR показали доходность выше уровня инфляции.

Риск измеряется среднеквадратичным стандартным отклонением

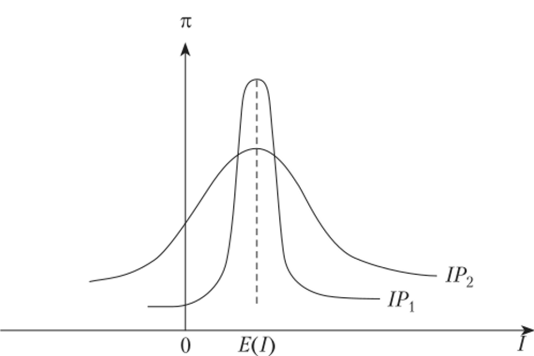

При одинаковом математическом ожидании E(I) риск IP2 существенно выше в связи большей вероятностью отклонения от E(I), как в меньшую, так и в большую сторону.

Устойчивость к риску – это степень неопределенности которую может себе позволить инвестор в отношении возможного отрицательного изменения стоимости его инвестиций с точки зрения математики.

Устойчивость к риску – это способность инвестора наблюдать, как его капитал падает в цене сегодня, в обмен на более высокую доходность в будущем с точки зрения психологии.

Устойчивость к риску зависит от многих факторов: горизонта инвестиций, обязательств, размера капитала, темперамента.

Как правило риск рассчитывается на годовых данных как

Excel = СТАНДОТКОЛНП (Цена1, Цена2, ... , Ценаn)

Прибыль всегда прямопропорциональна риску

Задача инвестора как раз поиск оптимального значения возможной прибыли и рисков.

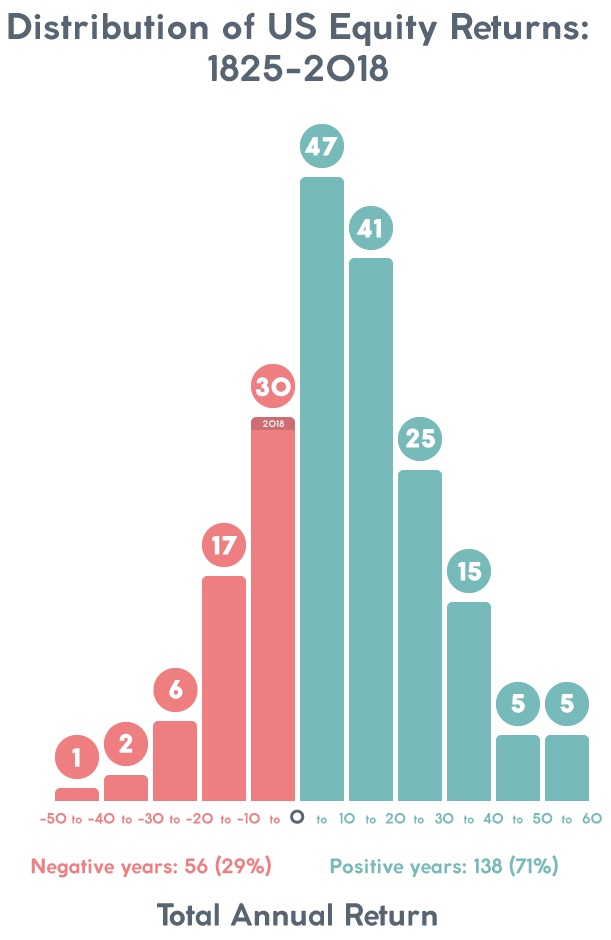

Например, за 194 лет реальных доходностей акций США 138 год были положительными и 56 отрицательными.

За 90 лет акции США

реальная прибыль 7,1%

риск (СКО) 19,7%

За 90 лет облигации США

реальная прибыль 2,6%

риск (СКО) 10,8%

За 90 лет векселя США

реальная прибыль 0,5%

риск (СКО) 3,8%

Пример сбалансированного портфеля:

- 10% акции малых компаний США

- 30% акции крупных компаний США

- 20% акции компаний вне США

- 30% долгосрочные гособлигации

- 10% казначейские векселя

Как уже было отмечено выше, низко рисковые инструменты чаще дают доходность ниже уровня инфляции, таким образом они дают отрицательную реальную доходность.

Для горизонта инвестирования в 10 лет большая проблема – это вхождение в рынок на пике, но еще большая не вхождение

Например, портфель состоящий из индекса S&P500 (NYSE:SPY) купленный в январе 2000 года, смог восстановиться в цене только в ноябре 2006 с последующим обвалом в январе 2008 и восстановлением аж в 2013 году и удвоением к 2017 году.

В тоже время, портфель состоящий из индекса RTSI (MOEX:RTSI) купленный в январе 2000 года, на 20-летнем горизонте оказался бы существенно доходнее S&P500, но, если бы он был куплен с октября 2007 по июнь 2008 на пиковых значениях, он бы не восстановился бы до настоящего времени.

Риск это нормально, индексы всегда более диверсифицированы чем акции, потому что показывают рынок целиком снижая вероятность ошибки при инвестировании

Лучше всего объясняется цитатой из письма Уоррена Баффета акционерам 2015.

Инвесторы, конечно, могут, по своему усмотрению, превратить владение акциями в крайне рискованное занятие. И многие из них так и поступают. Активный трейдинг, попытки «ловить моменты» движений рынка, недостаточная диверсификация, оплата высоких и ненужных сборов управляющих и советников, а также использование заемных средств, могут уничтожить ту вполне достойную отдачу, которой мог бы насладиться долгосрочный инвестор в акции. Воистину, заемным средствам нет места среди инструментов инвестора: все, что угодно может произойти в любое время на рынках. И никакой советник, экономист, или телевизионный комментатор — и, определенно, ни Чарли, ни я – не смогут вам сказать, когда случится хаос. Предсказатели рынка наполняют ваши уши, но никогда не наполнят ваш бумажник.

Совершение инвестиционных грехов, перечисленных выше, не ограничивается «маленьким человеком». Громадные институциональные инвесторы, рассматриваемые как группа, уже очень давно проигрывают инвесторам в бесхитростный индексный фонд, который просто бездействует на протяжении десятилетий. Основная причина — издержки. Многие учреждения платят значительные суммы консультантам, которые, в свою очередь, рекомендуют менеджеров с высокими гонорарами. И это игра для дураков.

Конечно, есть небольшое количество инвестиционных менеджеров, которые очень хороши – хотя в краткосрочной перспективе трудно определить, являются ли их рекорды следствием удачи или таланта. Большинство советников, однако, намного успешнее генерируют высокие издержки, чем высокую прибыль. На самом деле, их основная компетенция — это умение продавать. Вместо того чтобы слушать эти песни сирен, инвесторам — как крупным, так и мелким — следовало бы прочитать «Руководство разумного инвестора» (The Little Book of Common Sense Investing) Джека Богла.

Несколько десятилетий назад Бен Грэхем точно определил ответственного за провалы в инвестициях, используя цитату из Шекспира: «Вина, дорогой Брут, не в наших звездах, а в нас самих».

Занятие 1.2. «Управление риском»

Единовременное вхождение в рынок как правило выгоднее чем постепенное

Существует исследование которое показывает что единовременное вхождение в рынок выгоднее, чем постепенное. Не говоря об активном управлении.

По статистике, средне-активный американский инвестор зарабатывает на акциях 3,98% в год, тогда как индекс S&P500 приносит более 10% в год, в течение последних уже почти 100 лет! Причины просты: инвесторы пытаются “перехитрить” рынок, в итоге, чаще совершают (плохие) сделки и теряют на комиссиях.

Про срокам вложений различают:

- Менее 3 лет – спекулятивные вложения

- от 3 до 5 лет краткосрочные инвестиции

- от 5 до 10 лет среднесрочные инвестиции

- свыше 10 лет долгосрочные инвестиции

На краткосрочных интервалах следует предпочесть долговые инвестиции (депозиты, облигации, фонды облигаций). При долгосрочных инвестициях следует предпочесть долевые инвестиции (акции, фонды акций). Если вы вкладываетесь в акции, то акциями необходимо владеть долго! Рыночный риск инвестиций в акции снижается с увеличением временного интервала: чем длиннее временной горизонт, тем ниже вероятность убытка при инвестициях в акции. При этом не придавайте большого значения краткосрочным колебаниям рынков: в конечном итоге акции всегда приносят более высокие прибыли, чем инструменты с фиксированной доходностью (облигации, векселя и депозиты).

Это наглядно видно на графике из отчёта MORNINGSTAR (2018 Fundamentals for Investors). В долгосрочной перспективе казначейские векселя проигрывают даже инфляции (таким образом их реальная доходность является отрицательной).

Риск инвестиции в широко диверсифицированные индексные фонды снижается при увеличении срока инвестирования

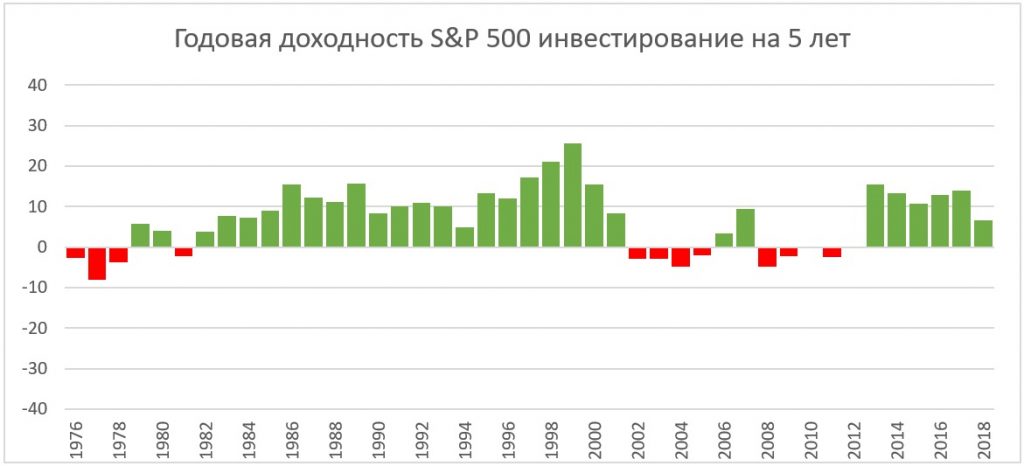

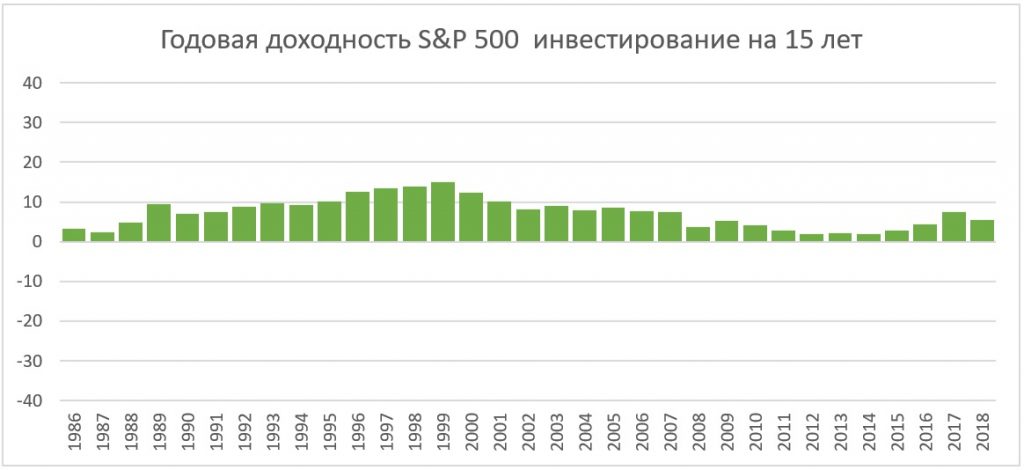

С увеличением временного интервала инвестирования в индексы и рынки, риски существенно снижаются. Наглядно это можно продемонстрировать на графиках, связанных со сроком инвестирования в S&P500 и доходностью. Если взять интервал 47 лет, то 13 из 47 (27,6%) годовых инвестиций оказались убыточными.

Если на том же интервале в 47 лет, взять инвестиции сроком на 5 лет, то убыточными оказались уже 11 из 47 (23,4%) инвестиций, при чем убыток по ним существенно ниже того, который возникал в годовых интервалах на графике выше.

15 летний период инвестиций на этом же интервале в S&P500 не показал убытка в любой точке входа, снизив риск до 0.

Это же справедливо и для многих других широко диверсифицированных индексных фондов. Но не работает в долговых инвестициях и депозитах, поскольку со временем увеличивается риск дефолта конкретного заёмщика. Таким образом это позволяет сделать выводы:

- На короткий срок необходимо выбирать долговые инструменты

- На большой срок необходимо выбрать долевые инструменты

Диверсификация ограничивает убытки и уменьшает колебания доходности, не слишком жертвуя потенциальной прибылью

Это происходит за счёт подбора в портфель активов различных классов не коррелирующих между собой (в реальности некорродирующие активы подобрать невозможно в наборе из трёх и более активов, но надо стремиться подбирать активы корреляция между которыми не высока). Диверсифицированный портфель должен быть диверсифицирован на двух уровнях: между классами активов и внутри классов активов (часто для снижения корреляции внутри класса актива используют не только разные сектора экономики, но и разные страны). Важным условием для достижения такого эффекта является регулярная ребалансировка.

Диверсификация по количеству акций компаний существенно снижает риски портфеля

При большом количестве акций одной компании в портфеле, несистемный риск принимает максимальные значения. Приемлемое значение риска достигается на количестве акций больше чем 10 различных компаний в портфеле. Собирать набор компаний можно самостоятельно, но непрофессиональные инвесторы для этих целей чаще всего используют широко диверсифицированные индексные фонды, например: SPDR S&P 500 ETF TRUST (NYSE:SPY) или DOW JONES INDUSTRIAL AVERAGE INDEX (TVC:DJI) или российский RTS INDEX (MOEX:RTSI).

В портфельных инвестициях должны быть только широко диверсифицированные активы

Также активы должны быть глобально растущими на длительной исторической перспективе и не должно существовать угрозы резкого падения стоимости активов без перспективы восстановления их стоимости.

Например, обвал стоимости акций компании WIRECARD (XETR:WDI) практически не повлиял на индекс DAX.

DAX в короткие сроки восстановил потери.

Примеров когда входящая в индекс акция при обвале не оказывает существенного влияния на индекс полно: ЮКОС и ММВБ, AIG и WILSHIRE 5000 и др., не говоря о том, что во время “Dot-com bubble” просадка акций Amazon.com достигала -92,7% и Cisco Systems -86,5% в то время как индексы снижались S&P500 до -50% и Dow Jones до -38,8% соответственно.

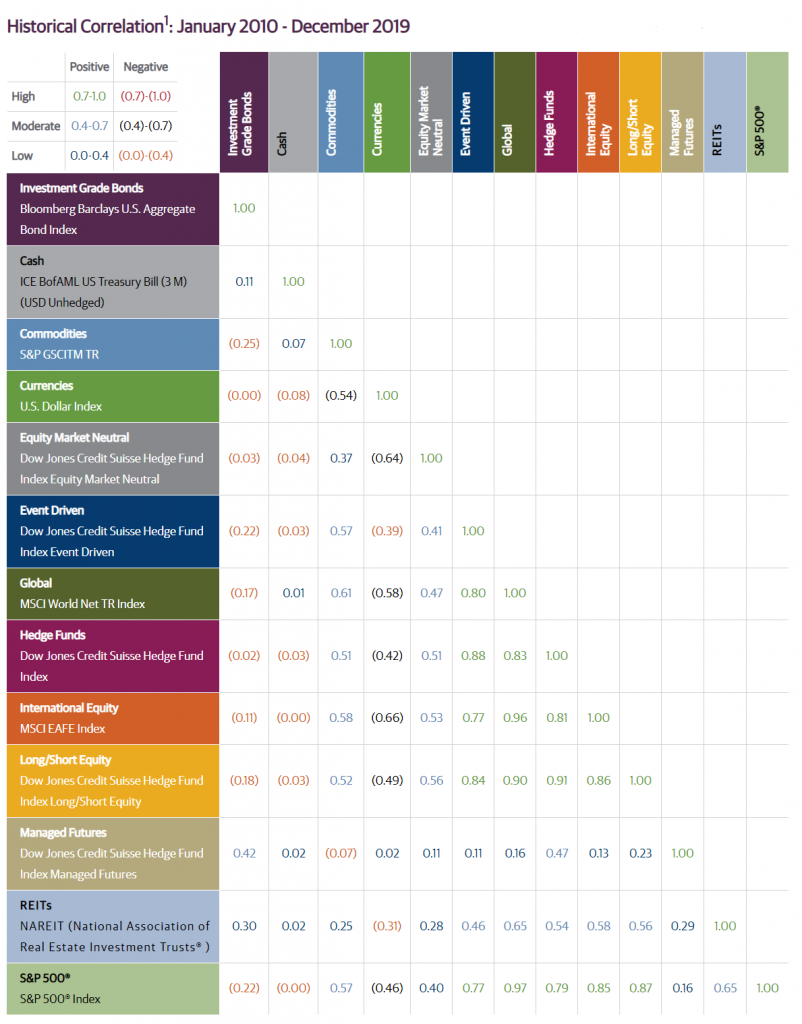

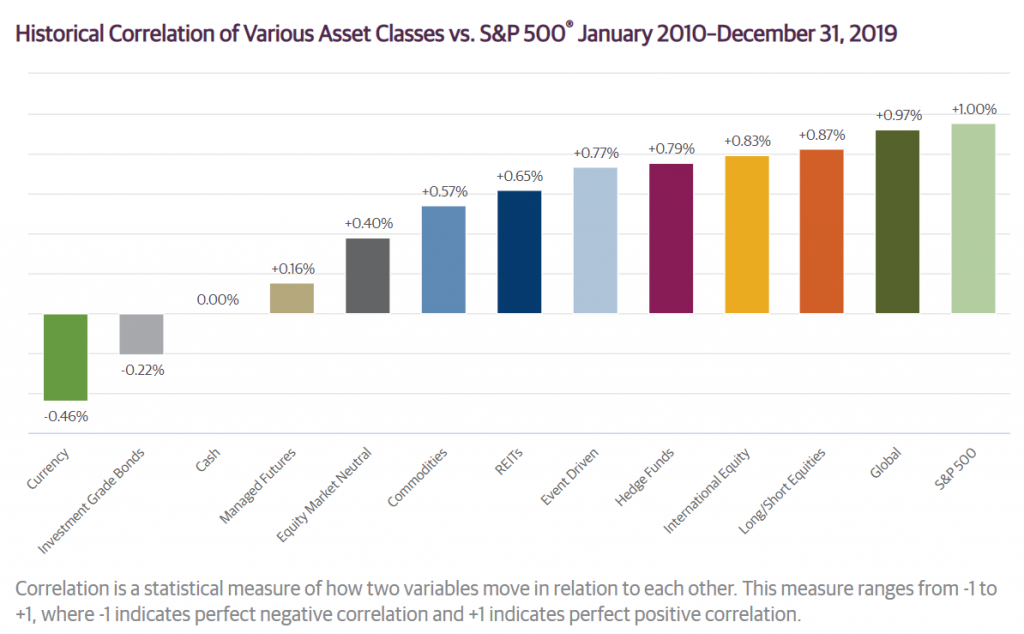

Составление портфеля из слабо коррелирующих активов уменьшает риск

Коэффициент корреляции лежит в диапазоне:

- -1 обратно коррелирующие

- 0 не коррелирующие

- 1 коррелирующие

Нужно стремиться собирать портфель из не коррелирующих (корреляция = 0) активов, чтобы риску одновременного снижения стоимости подвергалась только часть активов.

Excel = КОРРЕЛ(массив1; массив2)

Обычно коррелируют между собой одинаковые классы активов – металлы (золото и серебро) или широко диверсифицированные индексные фонды рынка США (Dow Jones и S&P500). Также корреляция выше нуля у индексов экономик соседних с точки зрения экономического сотрудничества стран. Также не стоит забывать что важным условием уменьшения риска портфеля из слабокоррелирующих активов является регулярная реабалансировка.

Корреляция в долгосрочном периоде между акциями и облигациями близка к 0

https://www.guggenheiminvestments.com/ Source: Calculated by Guggenheim Investments using data from Bloomberg.com, Barclays.com and Standardandpoors.com. Performance displayed represents past performance, which is no guarantee of future results.

Те же данные, но в по отношению к S&P500.

Одной из проверок, через которую следует пропускать портфель, это проверку на отсутствие сильной коррелированности между активами. Для этого можно воспользоваться калькулятором коррелированности активов от PORTFOLIO VISUALISER Asset Class Correlations.

Инструменты с близкой волатильностью, как правило имеют близкую корреляцию друг с другом.

Практически невозможно найти три некоррелированных попарно актива

Другая проблема избыточной диверсификации по классам активов: с увеличением количества активов в портфеле количество корреляций между ними растет экспоненциально. В реальном мире трудно найти два актива, которые не коррелировали бы между собой, и практически невозможно найти три и более.

Избыточная диверсифицированность не даёт дополнительной выгоды

Самая частая ошибка, это собрать в портфеле как можно больше всего. При небольшом количестве активов в портфеле при увеличении их количества доходность растет, а риск снижается. Однако, это работает до тех пор, пока добавляемые активы не коррелируют с имеющимися, поэтому при дальнейшем увеличении количества активов в портфеле прибыль увеличивается все медленнее при всё более медленном снижении риска. Таким образом, начиная с определенного момента, дальнейшее увеличение классов активов в портфеле перестает иметь смысл.

Самые популярные портфели состоят либо из stocks+bond, либо stocks+bonds+cash

Важно понимать, что cash в данном случае не просто деньги, а казначейские векселя или гособлигации дающую доходность выше 0%.

Даже консервативным инвесторам рекомендуют иметь долю акций, а рисковым небольшую долю облигаций для улучшения качества портфеля.

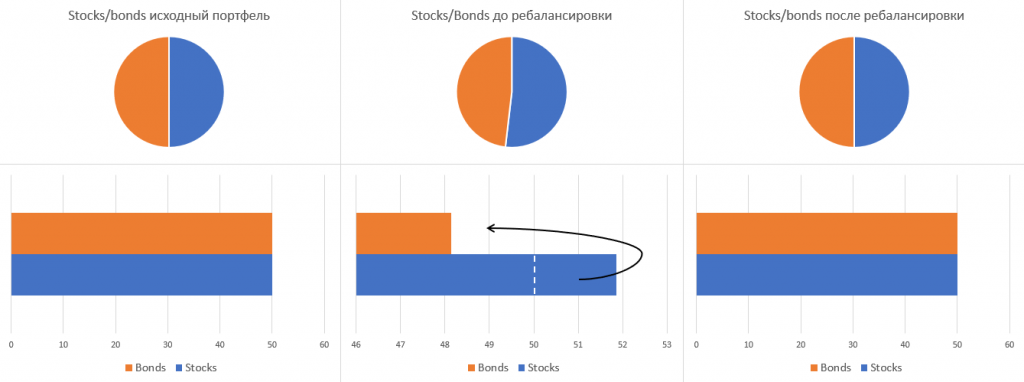

Как устроена ребалансировка портфеля

Ребалансировка это приведение долей активов в портфеле к исходным значениям. Например, портфель был собран из 50% акций и 50% облигаций. За некоторый период (период ребалансировки) акции подорожали на 12% а облигации только на 4% в результате чего акции стали занимать 56/(56+52)=51,85% а облигации 52/(56+52) = 48,15% портфеля.

Для приведение долей акций и облигаций к исходному значению нужно продать ((56-52)/2)/56=3,57% акций и купить на вырученные средства облигации.

Если не проводить ребалансировку портфеля содержащего 50% акций и 50% облигаций, то через 30 лет портфель может содержать 95% акций и 5% облигаций, по причине того, что акции росли быстрее. Но также и через 30 лет портфель будет иметь свойства более рискованного, в связи с большим процентным содержанием акций.

Ребалансировка обязательна для улучшений качеств портфеля

Во первых, если ежегодно не приводить % активов в портфеле к исходным значениям, % того или иного актива в портфеле может значительно увеличиться существенно изменив свойства первоначального портфеля.

Характеристики портфеля могут кардинальным образом отличаться от характеристик входящих в него активов.

Гарри Марковиц

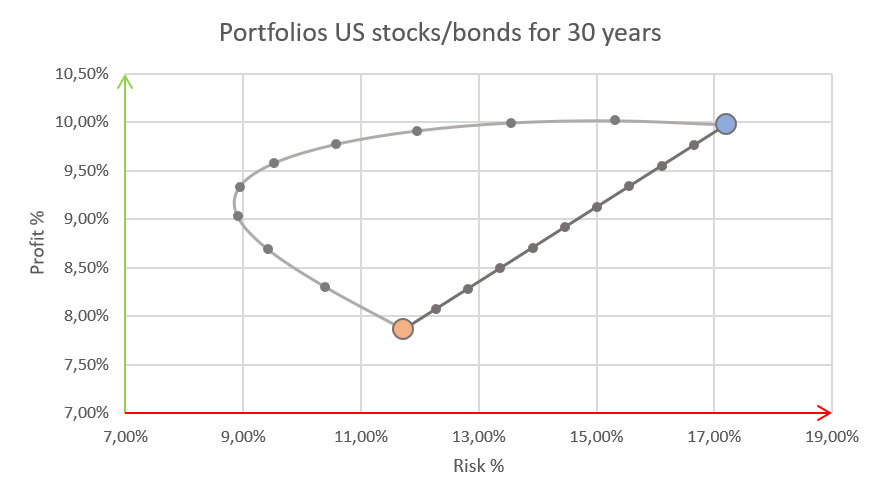

Во вторых, дополняя высказывание Гарри Марковица, при регулярной ребалансировке портфель может стать даже более прибыльным чем самый прибыльный актив входящий в его состав, и менее рискованным чем самый низкорисковый актив входящий в его состав. Увеличение прибыльности портфеля, скорее исключение, чем правило – такое возможно только в ситуации когда активы низко коррелируют между и рынок высоко валотилен. Ребалансировка в первую очередь используется для сохранения рисковых качеств портфеля, нежели для увеличения прибыли.

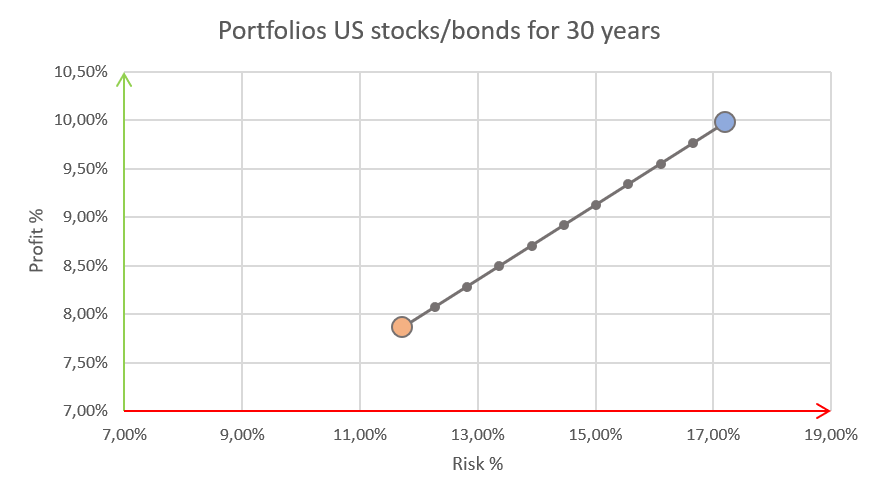

Рассмотрим как это работает. Ниже на графике доходность/риск представлены характеристики 10 портфелей содержащих акции (stocks) и облигации (bonds) для рынка США на 30-летнем периоде 1988-2018. Если не проводить ребалансировку, то доходность/риск прямо пропорциональны доле акций и облигаций входящих в портфель.

Тот же портфель, но проходящий ежегодную ребалансировку.

Впечатляет? 10% облигаций в портфеле 90% акций позволили его сделать прибыльнее с существенным снижением риска, ровно как и 10% акций в портфеле 90% облигаций сделали портфель не только прибыльнее, но и менее рисковым. Если хотите промоделировать свой портфель, то скачайте файл rebalanced-portfolio-stock-bonds.xls и наполните его своими данными. Выгнутость графика больше чем ниже коррелируют активы входящие в портфель и чем выше волатильность.

Скажу что еще лучшего результата можно достичь о доходность/риск достигается при использовании 3-х не коррелирующих активов.

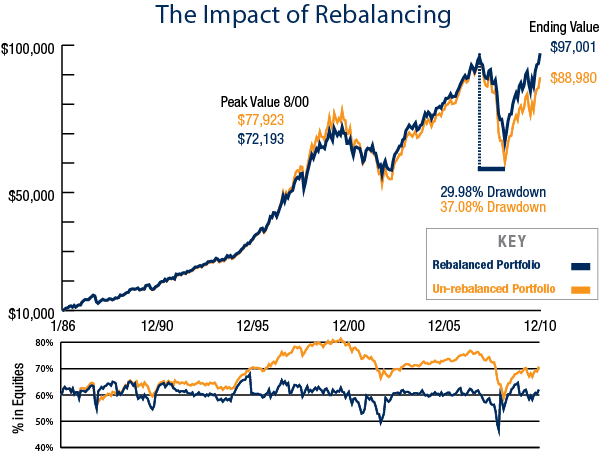

Ребалансировка существенно улучшает доходность портфеля на медвежьем рынке

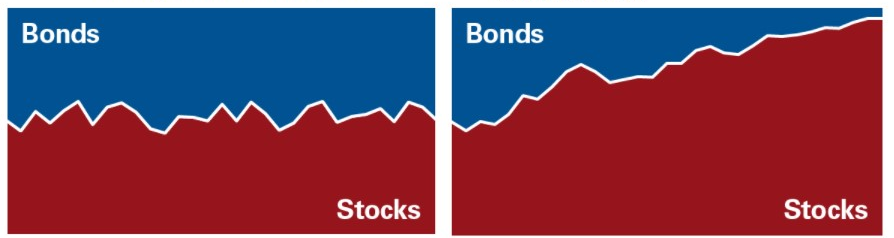

В статье Forbes от 16 ноября 2011 наглядно продемонстрировано как ведет себя классический портфель 60% акций и 40% облигаций в динамике.

https://www.forbes.com/sites/investor/2011/11/16/does-portfolio-rebalancing-work/

Конечно, когда рынок был растущий, не ребаласируемый портфель показал большую доходность поскольку акции росли быстрее и не уровновешивались облигациями, но стоило рынку пройти цикл падения, как ребалансированный портфель за счёт смягчения падения, существенно вырвался вперед.

Виды ребалансировки и рекомендуемые периоды

В зависимости от выбранных условий, при которых происходит ребалансировка различнают разные виды:

- time-only – ребалансировка по времени, проходит регулярно и не требует наблюдения за портфелем

- thresthold-only – ребалансировка при достижении отклонения доли распределения активов в портфеле свыше заданного порога

- time-thresthold-only – ребалансировка происходит регулярно, но при условии отклонения достижения отклонения долей выше заданного порога

Перед ребалансировкой вашего портфеля необходимо рассмотреть вопрос о виде ребалансировки с точки зрения операционных издержек (комиссий брокера) и налоговых последствий. Ваш финансовый советник или налоговый консультант могут помочь вам определить способы, которыми можно свести к минимуму эти потенциальные расходы. Мировая практика показывает, что рекомендуется проводить ребалансировку не реже раза в год и не чаще 4 раза в год. Исследование Vanguard «Передовой опыт ребалансировки портфеля» показывает, что для портфеля из акций и облигаций США в пропорции «60% акции / 40% облигации» гибридная ребалансировка «по времени и отклонению», проводимая раз в полгода при превышении порогового значения отклонения 5% (т.е. более 65% на 35% или менее 55% на 45%) дает результаты (с точки зрения риска портфеля) принципиально не хуже, чем другие более сложные методы ребалансировки при меньших трудозатратах и меньшем количестве транзакций.

Существуют исследования относительно того, какой месяц лучше выбирать для ежегодной ребалансировки, однако, оно отражает только прошедшие данные которые могут быть недостаточно репрезентативны в будущем. Например, в России лучше всего ребалансировать портфель раз в год в декабре, в канун Нового Года, немного хуже в ноябре, и далее идут март, февраль, январь и октябрь. В России самый плохой месяц для ребалансировки исторически это август.

Майкл Эдельсон рекомендует проводить ребалансировку раз в квартал, хотя исследование Vanguard рекомендует проводить ребалансировку раз в год.

Способы ребалансировки

- Вложение дополнительно капитала – рекомендуемый способ для накоплений

- Реинвестирование дивидендов и купонов – также показывает большую выгоду по сравнению с перераспределением между активами

- Перераспределение между активами

Очень важно учитывать:

- Налоги – если ребалансировка проводится на налогооблагаемых счетах, при продаже активов может взиматься налог на прирост капитала.

- Комиссии – для отдельных ценных бумаг и биржевых фондов (ETF) затраты могут включать брокерские комиссии и спрэды между ценами покупки и продажи.

- Временные затраты на обслуживание ребалансировки, в том числе трансфер между брокерами и т.п.

Сравнивая результаты в зависимости от частоты ребалансировки на исторической шкале 1926 – 2009 американского рынка «По времени и отклонению» раз в квартал показал на 0,2% лучший результат чем в раз в год. Но это совершенно не означает таких же результатов в будущем.

Соблюдение дисциплины и регулярная ребалансировка крайне важны для успеха пассивного инвестирования

В годы бурного экономического роста инвесторы часто сомневались в эффективности ребалансировки, ведь приходилось продавать быстрорастущие акции в пользу более низкодоходных инструментов. Но это с лихвой компенсировалось в 1930, 1931, 1937, 1974, 2000, 2002 и 2008 годах, когда рынки показывали существенное падение и облигации показывали себя радикально лучше акций. В то же время это были годы максимально мрачными для инвестирования в акции и психология инвесторов также заставляла усомниться в эффективности ребалансировки. И тем не менее, именно ребалансировка позволяла инвесторам снижать риски перед обвалом рынков и набирать акции в самые тяжелые времена.

Определение вашего распределения классов активов — самое важное решение

На горизонте 5 лет и более это гораздо важнее, чем даже конкретные инвестиции, которые могут быть совершены.

Статья получилась слишком объёмной, важные для меня заметки из второй части лекций курса Сергея Спирина разберу в следующей статье, заодно попытавшись сформировать свой инвестиционный портфель Golden Hen Invesments в соответствии со знаниями полученными из курса.